こんにちは。3年で1000万円貯めた夫婦、あおはるです。

わが家には3歳と1歳の子どもがいます。教育資金と老後資金の準備のために毎月NISAで積み立て投資をしているよ。

同じようにNISAで教育資金を準備しようとしている人、危険かも。

教育資金のように使うタイミングが決まっている資金はしっかり出口戦略を考えていないと最悪の結果になる可能性があるよ。

なぜNISAで教育資金が危険なのか、その理由から教育資金のおすすめの準備方法まで解説するね。

ちゃんと対策すれば大丈夫だから最後まで読んでね!

NISAで教育資金はなぜ危険?

危険なのはNISAでS&P500やオルカンに積立投資している人。

S&P500やオルカンは個別株に比べるとリスクは抑えられているけど、リスクが高い資産だよ。

以下のような暴落が定期的に起こっていて、資産が50%まで減る可能性もある。

| 下落率 | 回復までの期間 | 時期 | |

|---|---|---|---|

| リーマンショック | 50%以上 | 5年 | 2008年 |

| ITバブル崩壊、同時多発テロ | 40%以上 | 6年 | 2001年 |

| ブラックマンデー | 30%以上 | 2年 | 1987年 |

暴落は回復に5〜6年かかるケースも。

教育資金が必要なタイミングで暴落がきてしまったら…?

大学費用に800万円を用意していても直前に暴落がきて400万円になってしまうかもしれない。

そのリスクを避けるための対策が必要だよ!

不安にならなくて大丈夫!NISAで準備すること自体は間違っていないから、これから解説する対策をしておこう

そもそも教育資金はいくら必要?

まず教育資金はいくら必要か確認しておこう!

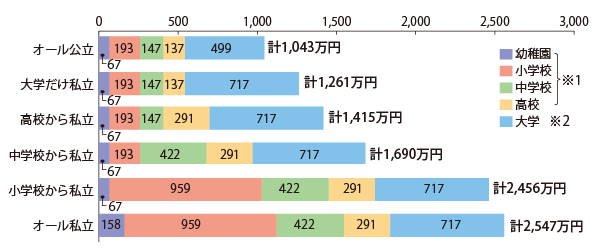

以下がパターン別の教育費の目安。

※数値は入学費と在学費の合計(自宅通学)。私立は「文系」の数値

出典:金融広報中央委員会より引用

金額には学費に加えて、給食費や学校外活動費が含まれているよ。

学校外活動費は「自宅学習や学習塾・家庭教師などの費用」「体験活動や習い事などの費用」のこと!

公立と私立の組み合わせによって全然変わるから、希望にあわせて想定してみよう。

わが家は「大学だけ私立」を想定して準備してる!2人いるから2,522万円必要ってことになるね

1つ注意点があって、大学進学で一人暮らしをする場合、アパートの敷金、家財道具の購入費、仕送り費用などで4年間で448万3,000円が追加で必要になる!

| 学費 | 学費+一人暮らし費用 | |

|---|---|---|

| 国公立 | 499.4万円 | 947.7万円 |

| 私立(文系) | 717万円 | 1,165.3万円 |

| 私立(理系) | 821.7万円 | 1,270万円 |

住んでいる地域によるかもしれないけど、これも計算に入れておいた方が安心だよね。

わが家の場合は2人分の私立大学費用と一人暮らし費用が必要だから、2,540万円が必要になる。どこまで準備するかの正解はなくて、家庭の考え方によって変わると思う。夫婦で相談してみて!「私立なら地元、国公立なら一人暮らしOK」みたいな線引きもあるよね

リスクを抑えて教育資金を準備する方法は?

仮に貯金だけで準備する場合、毎年84万6,036円、月にすると70,503円の貯金を15年間続ける必要があるよ(金融庁「つみたてシミュレーター」で算出)

これだけの資金を貯金だけで用意するのは難しいよね。

子どもの年齢にもよるけど、10年以上あるならNISAで資産運用して準備したいところ。

インデックス投資は運用期間が長いほど元本割れのリスクが低くなるというデータがあるよ

でも最初に説明した通り、資産運用はリスクがあるからできるだけリスクを抑えて教育資金を用意する方法を紹介するね。

5年以上前から取り崩しを始める

大学入学直前まで運用していると、直前の大暴落がきたら資産が足りなくなってしまうリスクがある。

過去の実績だと大きな暴落も5〜6年で回復してきた。

小学校卒業のタイミングくらいから取り崩しを始めれば、大学入学まで6年あるから暴落を避けて資金確保できることになるよね。

暴落が起こっていたら回復まで取り崩しは見送ればOK!

大学入学の直前まで運用すればもっと資産が増えるのでは?という気持ちが出てくるかもしれない。でも必要なタイミングが決まっている以上、リスクは取らない方が良いと考えているよ

貯金と投資の併用で準備する

全額を投資で準備する方法でも5年以上前から取り崩しを始めれば、過去の実績をもとに考えると暴落リスクは避けられる。

でも過去は過去。将来どんな暴落がくるかわからないから不安は残るよね。

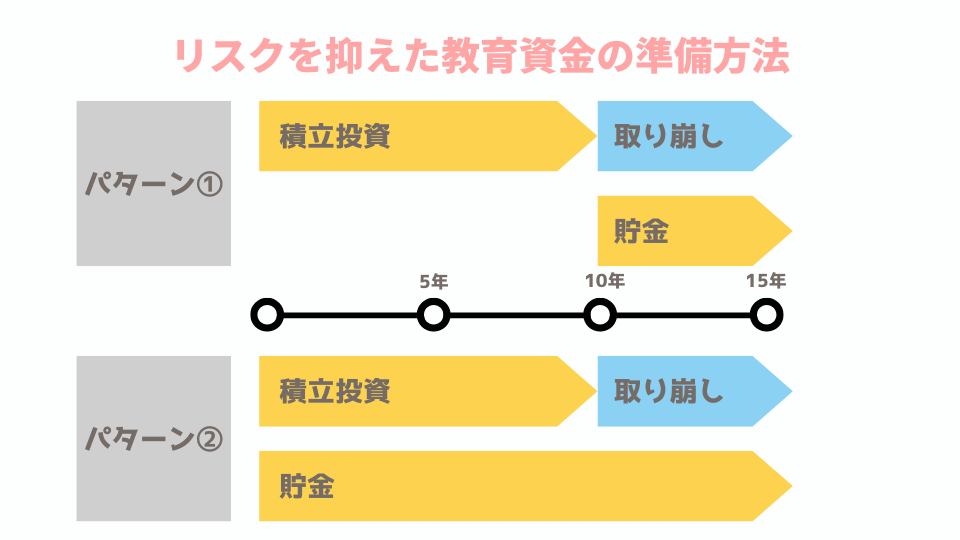

より安心な方法として投資と現金を組み合わせて準備する方法もあるよ。

全額を投資するんじゃなくて、積み立て投資をしつつ、毎月の貯金で現金も用意しておこう!

奨学金を借りる

入学時に暴落がきてしまっていたら、奨学金を借りて大学に通う方法もある。

大学は4年間あるから、その間は奨学金で学費を払って、株価が回復したら親が返済してあげれば子どもに負担はないよね。

暴落して、資産が減っているのにさらにお金を借りるのは抵抗があるかもしれない。先に紹介した方法の方が精神的には楽だよね

教育資金の準備シミュレーション

ここからは実際に資金を準備する場合のシミュレーションをしてみよう。

| 子どもの年齢 | 3歳 |

| 運用期間(※1) | 10年間 |

| 大学入学までの期間 | 15年間 |

| 必要資金(※2) | 1,270万円 |

※2 私立理系の大学費用と一人暮らし資金

以下2パターンで考えていくよ。

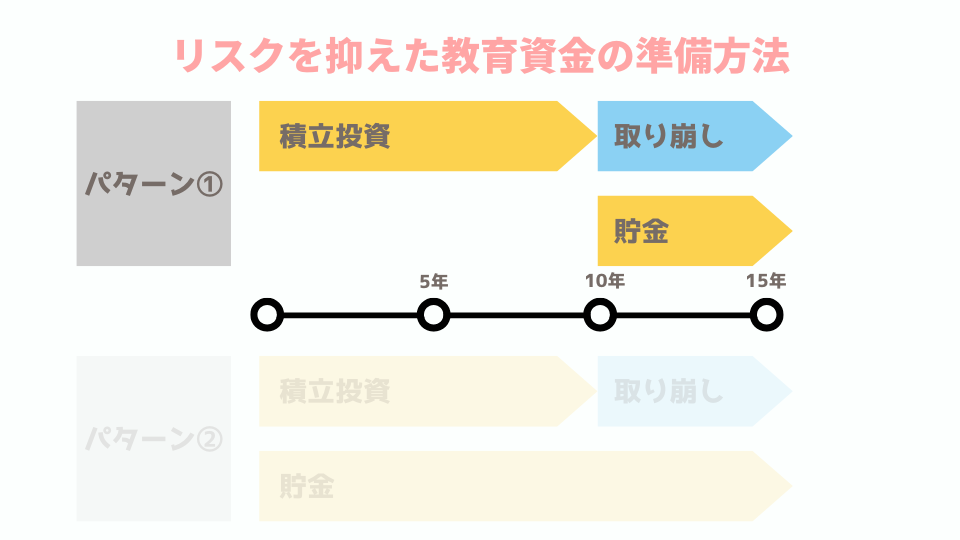

- パターン1:投資から貯金に切り替える

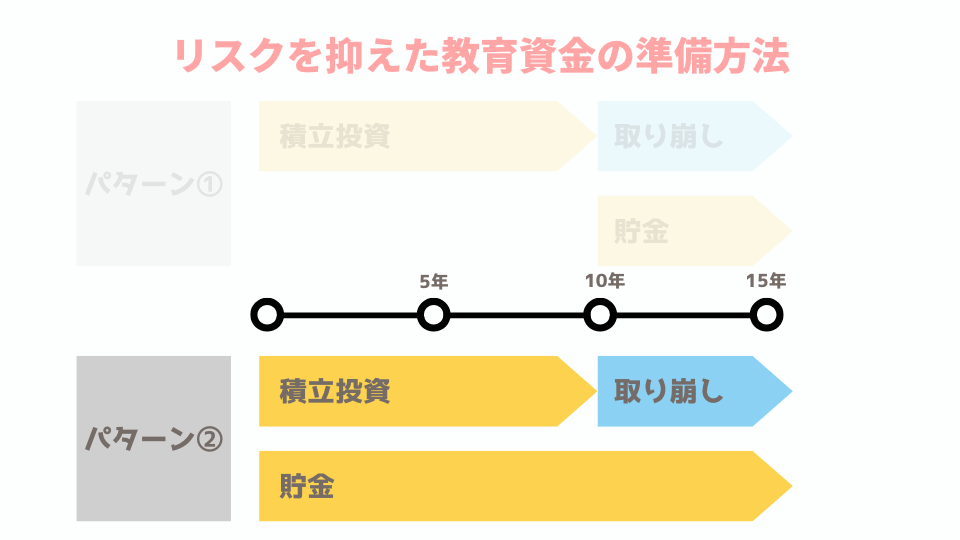

- パターン2:投資と貯金を1年目から併用

以下はあくまでシミュレーションで「確実にこの数字になる」というものではないから注意してね!

パターン1:10年間投資後、5年間貯金する

最初の10年間は全額投資、大学入学の5年前から取り崩しを始めて、残りの5年間は貯金に切り替えるパターン。

このパターンだと月5.9万円の資金で15年後に1,270万円準備できる計算になるよ。

| 元本 | 運用後の資産額 | |

|---|---|---|

| 積立投資(10年間) | 708万円 | 916万円 |

| 貯金(5年間) | 354万円 | 354万円 |

| 合計(15年間) | 1,062万円 | 1,270万円 |

同じパターンで一人暮らし費用を除くと以下の金額になるよ。

| 必要資金 | 毎月の資金 | 資産額 | |

|---|---|---|---|

| 国公立 | 499.4万円 | 2.4万円 | 517万円 |

| 私立(文系) | 717万円 | 3.4万円 | 732万円 |

| 私立(理系) | 821.7万円 | 3.8万円 | 840万円 |

この金額で用意すれば少し余裕を持って準備することができそうだね。

毎月の資金をそれぞれ1,000円減らすと、必要資金に4〜7万円くらい足りなくなる。でも大学入学時に全額必要なわけじゃないし、大きい金額じゃないからカバーできると思う!

パターン2:投資と貯金を1年目から併用

1年目から投資と貯金を始めて、投資は10年で取り崩しを開始、貯金は15年続けるパターン。

資金は現金と貯金でそれぞれ635万円(必要資金1,270万円の半額)ずつ準備することを目指してシミュレーションしてみるよ。

投資と貯金の比率が変わると金額も変わるから、取れるリスクに応じて調整が必要!

このパターンだと月3.6万円の貯金と月4.1万円の投資で15年後に1,270万円準備できる計算になるよ。

| 元本 | 運用後の資産額 | |

|---|---|---|

| 積立投資の資金(10年間) | 492万円 | 637万円 |

| 貯金(15年間) | 648万円 | 648万円 |

| 合計 | 1,140万円 | 1,285万円 |

同じパターンで一人暮らし費用を除くと以下の金額になるよ。

| 必要資金 | 毎月の貯金額(合計) | 毎月の積立金額(合計) | 15年後の資産額 | |

|---|---|---|---|---|

| 国公立 | 499.4万円 | 1.4万円(252万円) | 1.6万円(248万円) | 500万円 |

| 私立(文系) | 717万円 | 2万円(360万円) | 2.3万円(357万円) | 717万円 |

| 私立(理系) | 821.7万円 | 2.3万円(414万円) | 2.6万円(404万円) | 818万円 |

あおはる家の教育資金の準備プラン

あおはる家の教育資金の準備プランを紹介するね。

上の子が3歳、下の子が1歳でそれぞれに私立理系大学の学費と一人暮らし費用の1,270万円を準備しておく予定。

わが家の場合、ジュニアNISAにギリギリ間に合ったから、上の子は約300万円、下の子は約100万円すでに投資済み。

これが年利5%で小学校卒業までに488万円と180万円になっていると想定しているよ。

残りは上の子に782万円、下の子に1,090万円。

上の子が小学校に入るまでの3年間は月15万円ずつ、全額投資。

小学校に入ったら月12万円を投資に、月3万円を貯金に切り替えるよ。

これで投資で1,780万円、現金で432万円を追加で用意できるはず。

ジュニアNISAを足すと2人分合計で2,880万円で目標達成見込み!

夫婦のNISA枠3,600万円をフル活用予定!余剰資金があれば投資を増やして老後資金の準備も進めておきたいところ。そのためには節約はもちろん、仕事も頑張らないと…!

まとめ

教育資金の準備にNISAを活用するのは賛成!

過去の実績で考えると学資保険よりずっと効率が良いよ。でも全額投資で入学直前まで運用はリスクが高いからおすすめしない。

暴落に備えて5〜6年前から取り崩す、貯金もする、これでリスクはかなり抑えられる!

子どもを悲しませないために、教育資金はリスクを抑えて計画的に準備しよう!

Instagramでみんなに役立つお金の情報を発信していくからフォローしてね。

コメント